ワシントンDCのホワイトハウスから、一人の男が、約2か月余後に退去を迫られています。

その競争相手は、昨日(米国時間11月7日)、270名以上の選挙人を獲得したとのマスコミ報道を受けて、勝利宣言をしました。

現大統領は、史上最多となる7100万以上の得票を得たにもかかわらず、大手マスコミや大手SNSから村八分にされた格好で、バージニア州のゴルフ場に出かけていきました。彼は敗北宣言をしていません。今なお、勝利を確信しているかのようです。

その情景は、ワシントンから10,000km離れた東京下町から見てても、釈然としません。残尿感というのか、いかにも後味悪い、すっきりしない選挙…誰がみても、将来に禍根を残しそうです。

違和感の根源を探るべく、今回の大統領選に関するデータを集めて整理してみると、さらに疑問が深まりました。

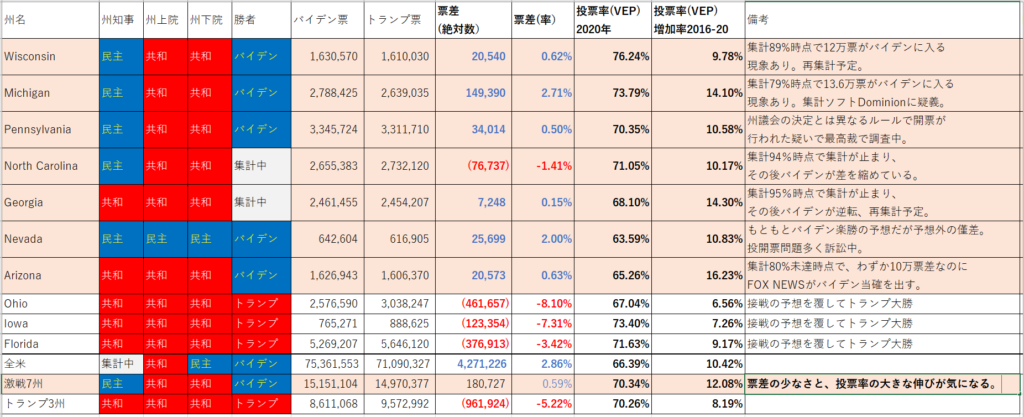

疑問は、いわゆる保革伯仲の「激戦州」のうち、つぎの7州で起こっています、

ウィスコンシン、ミシガン、ペンシルバニア、ノースカロライナ、ジョージア、ネバダ、アリゾナ

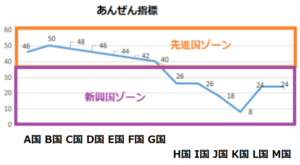

上記いずれの州も、開票の結果、バイデンがすでに勝ったか、あるいは勝つと見込まれている州なのですが、私が気になるのは、3点。

・票差が不自然に少なすぎること(7州中、4州がゼロ%台)

・他の激戦州に比べて、投票率が不自然に高すぎること

・7州中、5州の知事が民主党であること

簡単化のため、これらの州を、「激戦7州」と呼びます。

同じ激戦州でも、トランプが勝利した3州(フロリダ、オハイオ、アイオワ)は、様相が違っています。

・いずれも、僅差の勝利ではない。3~8%台の差でトランプ勝利

・いずれも、知事が共和党

簡単化のため、これらの州を、「トランプ3州」と呼びます。

州の選び方は、恣意的ではないです。大統領選前の10月21日時点で、世論調査ポータルRealClearPoliticsで「接戦」(Toss Up)とされていた11州のうち、明らかに共和党地盤であり激戦州とは呼べないテキサス州を除き、残りの10州、「正真正銘の激戦州」だけ取り上げて比較しています。

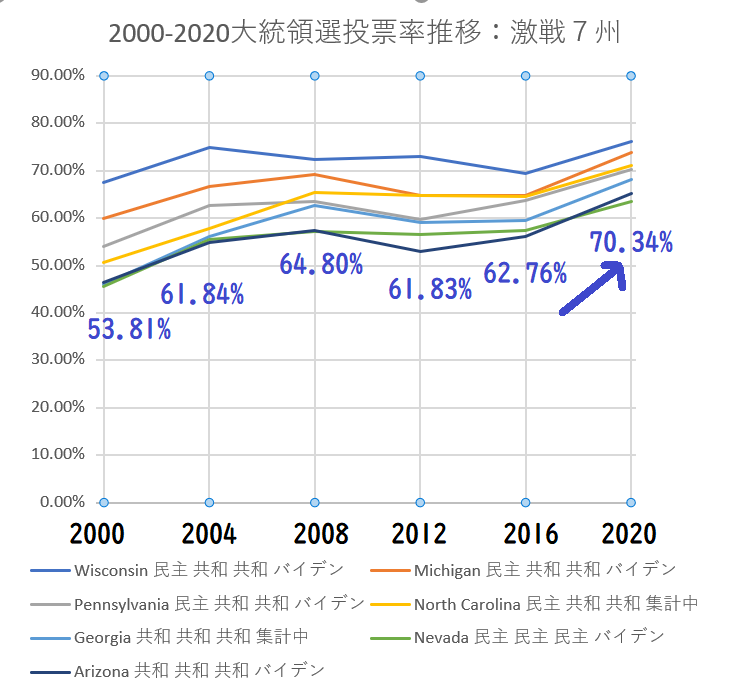

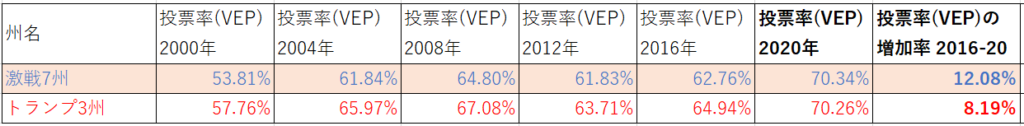

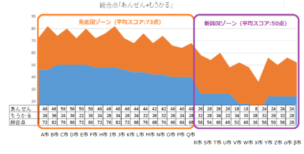

次に、バイデンが勝利しそうな「激戦7州」と、トランプが勝利した「トランプ3州」について、2000年以降の大統領選の投票率を、加重平均で出してみました。投票率の分母は、各州で発表されているVEP(Voting-Eligible Population)の、選挙前で最新の数字を使っています。

「激戦7州」で、2016年と比べて、投票率が12.08%上昇

「トランプ3州」で、同様の指標で、投票率が8.19%上昇

これを、先ほどの「激戦7州における、不自然に僅かすぎる票差」と見比べてみると、さらに、疑問が深まります。

あまりに、話がうまくできすぎてませんか?

陰謀論だと一蹴され、お前Qアノンだとレッテル貼りされるのを承知で言いますが、論理的に考えて、次の仮説が成り立つのではないでしょうか?

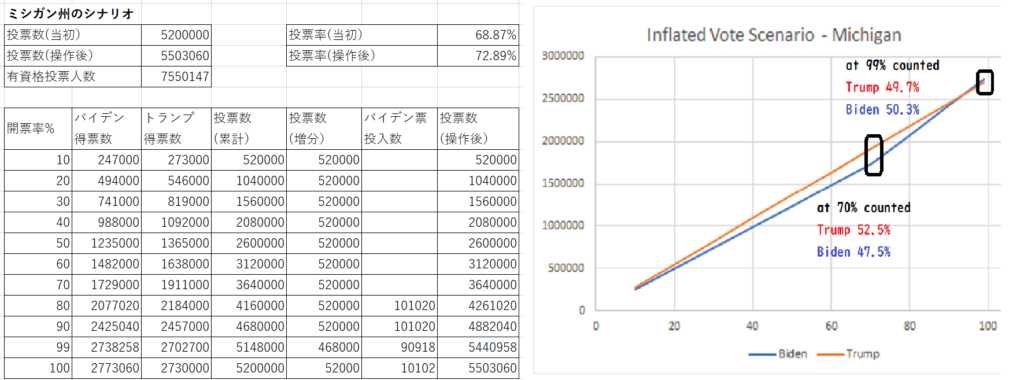

・バイデンを勝利させたい何者かが、激戦7州の全部または一部の集計ソフトに、「トランプがリードした場合、未開票数と票差から計算し、郵便投票の集計中に、自然にバイデンが追い付き・追い越す」ようなプログラムを入れていた。

・それを露骨にやるとバレてしまうので、人々に怪しまれないような僅差で勝利する筋書きにしていた。

・バイデンに票を入れなくてはならないので、上記の操作は、総投票数・投票率の上昇というかたちであらわれる。

すでに、同州で使われていたDominionという集計ソフトに疑惑がかかっていますが、アメリカが世界各国への選挙介入の過程で、そのようなプログラムを作成・運用する能力を高めてきたことは、世界中の誰もが知っています。それをアメリカ本国に適用することは、技術的には不可能ではないでしょう。

これがもし事実だとすれば、アメリカ史上最凶の選挙不正事件になりますね…私には分かりません。事実は、神のみぞ知る。

アメリカで1人しかなれない大統領職で2人が勝利宣言している不思議な状況。12月8日の選挙人確定までに調査が進んで、事実が明らかになり、納得感あるかたちで決まることを願っています。

誰が大統領になっても良い。投票は民主主義政治制度の根幹ですから、不正があるなら厳しく糺されなければなりません。

出典)Ballotpedia、ElectionProject、Wiki 等

最近のコメント