こんばんはManachanです。いつもご愛読ありがとうございます。

先ほど、Lifull Homesさんの海外不動産セミナーで講演してきました。今回、出展していた販売業者さんの大多数が、「家賃保障」か「買取保障」つきの物件を売っていたことが非常に印象的でした。現時点では、「家賃保障・買取保障つきの新築物件」か、「減価償却狙いの築古物件」が、売れる海外物件の条件であるようですね。

いま旬な、この販売スタイルを、私の視点でバッサリ斬る!… もとい、整理して解説しますね。

前回(前編)では、海外不動産「家賃保障」の裏側のからくりについて解説しましたが、今回は主に、「買取保障」に関連した内容をお伝えします。最重要キーワードは、

二次市場(中古流通市場、Secondary Market)

二次市場とは何か?まず解説しますね。

不動産として市場流通する「建物」は、まず、「建設会社やデベロッパー」が供給して、初回購入者に販売されます。販売価格は、まず供給者が決めて、売れ行きに応じて値引きしたりして、市場メカニズムで価格形成されます。これが「一次市場」もしくは「新築流通市場」と呼ばれるものです。

ところで不動産は息の長い商品で、通常、数十年~数百年の寿命を持ちます。その過程で、何度も所有者が変わるのが普通です。「現オーナー」から「別のオーナー」に、中古物件として販売される時、立地、築年、建物コンディション、間取り、土地面積、融資環境などの要因を考慮し、市場メカニズムで価格形成されます。これが「二次市場」または「中古流通市場」と呼ばれます。

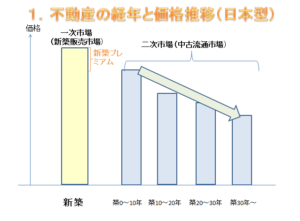

日本では、不動産の新築(一次)市場と中古(二次)市場は明確に分かれています。「新築市場」の流通価格は高く、「中古市場」になると、築年に応じてどんどん安くなるのが特徴です。

2011年、東京都区部マンションの統計をみると、一目瞭然ですね。

【一次市場】

新築価格 5339万円

【二次市場】

築1~5年 4742万円(新築時の88.8%)

築6~10年 4241万円(新築時の79.4%)

築11~15年 3810万円(新築時の71.4%)

築16~20年 2771万円(新築時の51.9%)

日本の場合、中古物件になると値段は下がりますが、逆にいえば、「値段さえ下げれば買い手は必ず見つかる」ので、「二次市場」はしっかり存在するといえます。6年前(2011年)時点では「築20年の中古は新築の約半額」というデータでしたが、今では安い価格を求めて中古を買い求める人が増えたので、築20年で状態の良い物件なら「新築時の6~7割の価格」でも十分買い手がつく印象です。

二次市場が存在し、かつ売買データが十分な数あれば、「○年後の想定販売価格が○○○○万円」といった予測が可能になります。保有期間中の家賃収入と合算すれば「全期間利回り」や「IRR(内部収益率)」の算出も可能。たとえばリーウェイズ社のGateというサービスは、人工知能によるビッグデータ解析を使って、日本全国の収益物件を同じ指標で評価できるようになっています。

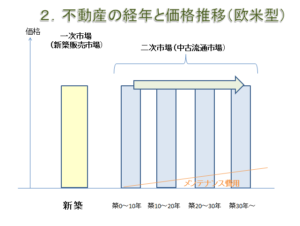

一方、欧米諸国に目を転じると、日本と比べてさらに中古住宅の流通が盛んで、二次市場はしっかり形成されています。日本と違うのは、物件が中古になっても新築時の価格とさほど変わらず、かつ築年の影響を受けにくいことです。築年数が経ってくれば当然メンテナンス費用がかかりますが、必要な費用をかけて建物の状態を良好に保てば、新築時以上の価格で売却することも十分可能です。

下記はアメリカ、フロリダ州Naplesという街での住宅価格の推移(10年間)を示したものですが、日本と違ってアメリカでは住宅価格が築年数の影響をほぼ受けないことが、よく分かりますね。

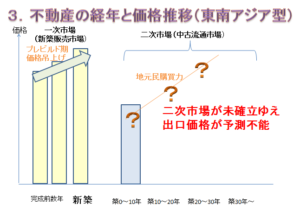

二次市場での流通を考えた時、問題が大きいのは新興国の物件。たとえば、東南アジアの多くの国では、昔の日本と同様、新築販売市場はあっても中古流通市場が未確立。中古物件の売買に携わる不動産事業者やプロフェッショナルがまだ少ない状態です。

だから、「中古になったら、いくらで売れるのか?」、「それ以前に買う人がいるのか?」、「誰に頼めば売ってくれるのか?」、現時点ではあやふやで、出口価格が予測不能。日本と違って、妥当性をもった全期間利回り算出などできません。

ただ、長期間保有していれば、東南アジアの不動産業界も今よりは進歩しているでしょうし、経済発展に伴い地元民の購買力も上がるでしょうから、値上がりというかたちで利益確定できる可能性はあるのでしょう。その時期を早めるためには、できるだけ安く買うのが基本でしょうね。

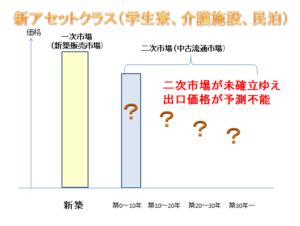

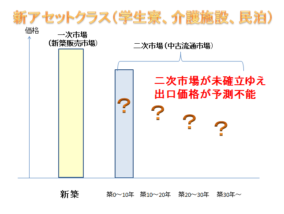

そろそろ本題に移ります。いま日本で、賃料保障&買取保障つきで売られている海外物件の多くは、「学生寮」や「介護施設」など、これまでにないタイプ、「新しいアセットクラス」に属するものです。

英国が典型的ですが、「学生寮」も「介護施設」も、ここ数年で出現し、運営によって高収益を上げるビジネスモデルで、投資家の資金を直接調達して供給されています。ある意味、日本の「民泊物件」にも似ていますね。

私、英国各地で、「学生寮」や「介護施設」を視察したことがあります。学生寮はライバルが少ないエリアに建ち、ワンルームで10万円くらいの月額家賃を取る。介護施設は老人から月額40万円くらいの介護料を取って、かつ東欧出身の安い看護師を使って運営される…現時点でみれば、投資家に利回り返すだけの事業利益は確かに出そうな気がします。

でも、投資家として気になるのは、

1)数年後、同じカテゴリーの物件が大量供給されて、賃料水準が崩れるリスクはないか?

2)数年後、売りたくなった時、学生寮ないし介護施設として、いくらで売れるのか?

3)もし、学生寮や介護施設の運営会社が倒産・廃業した場合、どのような出口が取れるのか?

2)と3)は、「二次市場が未確立」という問題に直結します。英国という先進国にあっても、「新しいアセットクラス」ゆえ、中古物件として流通した歴史がない。だから出口価格が予測できないのです。特に「介護施設」は、都市部を離れた田園地帯にあるケースが多く、将来、もし介護施設として運用できなくなったら、果たしてこの場所に誰が住むのか、いくらの家賃が取れて、いくらで売れるのか、想像するのさえ難しい。

そろそろまとめます。

学生寮、介護施設のような、新アセットクラス物件は、「出口に不安」が残る。まともな投資家ほど、その点が気になる。だから、「買取保障」をつけて売るのです。

「買取保障」が契約書に明確にうたわれている場合、投資家のリスクは、「運営会社の倒産リスク」と、「契約書上の義務不履行リスク」にしぼられます。だから、こういう物件を買う際は、ぶっちゃけ物件の立地や施設内容は関係なくて、むしろ運営会社の経営体制や財務状態、契約書上の買取保障に関する条項に注意する必要があります。特に下記については完璧に理解しておく必要があるでしょうね。

・買い手が、どのような条件のもとで、購入をキャンセルできるか?ペナルティはあるか?

・運営会社が、どのような条件のもとで、買取の約束を拒否できるのか?ペナルティはあるか?

・運営会社との間に疑義が生じた場合、物件所在国に消費者保護センターなど、低コストで調停してくれる機関が存在するか?誰のサポートを得て異議申し立てをするか?

一見不動産に見えますが、限りなく、金融商品に似てますね。しかも、市場流通する金融商品と違い、アセットマネジャーも居ない、出資者への年次報告義務もない…極めて不透明でガバナンスがきかない「ユルユルな」金融商品といえます。もっとも、ユルユルでリスクが高い分、年7~9%とかのNET利回りが得られ、かつ不動産権利がつけばそれで良いという考え方もあると思います。

一方で、通常の住居物件。都市部の、中古住宅の需要が十分ある場所に存在する物件なら、そもそも、買取保障をつける理由がないでしょう。また、賃貸市場がまともなら、賃料保障をつける必要もない。不動産としての価値が十分ある物件なら、小細工しなくても売れるし、ちゃんと運営していれば収益あがるはずなのです。

売る側が、なぜ、「賃料保障」や「買取保障」するのか、その裏の理由をよく考えて、本質を見極めて判断した方が良いと思います。