こんばんは、Manachanです。今回のブログは、最近の海外不動産販売で一種の基本形となっている「家賃保障物件」について、私の思うところを書きます。

最近、先進国、新興国を問わず、海外不動産セミナーでよく出てくる宣伝文句が、

「家賃保証付き」(例.購入後5年間、実質利回り6%保障)

「買取保障付き」(例.デベロッパーが購入価格で買い取り保障)

確かに、勝手知らぬ、海の向こうにある物件のこと、「ちゃんと家賃が入るのか?」、「将来、売って現金化できるのか?」と不安に思う購入者は多いわけで、そこに「家賃保障」や「買取保障」がついてくれば、確かに大きな安心材料になります。

但し、一見安心に見えることが、オーナーの投資利益を最大化するのかというと、それは全く別の問題です。今回(前編)では「家賃保障」、次回(後編)では「買取保障」を中心に、詳しく解説します。

なお私は、「家賃保障」そのものが悪いとは思いません。物件所在地のマーケットのなかで、収益物件としてちゃんと成立する物件なら投資対象としてアリだし、その前提の上で、外国人購入者を安心させる一環として「家賃保障」や「買取保障」をつけるなら尚良しでしょう。

しかし、私たちが気をつけるべきは、「家賃保障」をうたっている物件は、玉石混交。つまり、良いものと良くないものが混在していることです。平たくいうと、

・良い家賃保障物件とは、「売値に余分な利益を乗せず」、「通常のサブリースとして運用する」物件です。

・悪い家賃保障物件とは、「売値に余分な利益を乗せて」、「それを保障家賃の原資としている」物件です。

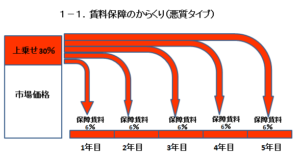

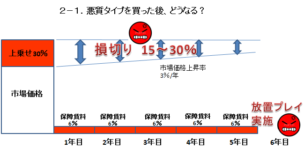

言葉だけでは分かりにくいので、図に表してみました。私が知る限り、最も悪質なのは、「保障賃料の全てを、売値に上乗せした利益から支払う」パターン。たとえば、

・「5年間、ネット6%の保障家賃」を売り文句として、

・「その30%を、デベロッパーがまるまる売値に乗せて、現地の事情に疎い外国人に売る」

こんなもの買っちゃったら、投資として即アウト、とまでは言いませんが、利益確定まで長年、不本意な塩漬けを強いられるでしょう。要は「100の値段で売買されているものを、130の値段で買う」わけですから、かなりの確率で損するのは間違いない。たとえば、市場価格が毎年3%づつ上がったとしても、

・購入後、5年以内に売却する場合、買った値段より15~30%、損切りしないと売れない。

・保有し続けても、家賃保障期間が切れる6年目以降、賃貸の裏付けがなければ利回りゼロになる。そもそも、利益を3割も余分に乗せて売るような強欲&焼畑農業デベロッパーが、6年目以降、客のために骨折るとは思えないから、かなりの確率で放置プレイ実施される。

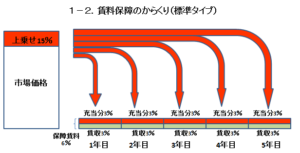

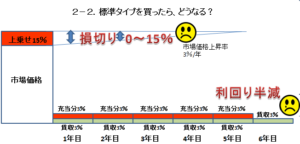

次に、私が世界中で見聞したなかで、かなり多いと思われるパターンが、「保障家賃の一部を、売値に乗せた利益から充当する」ものです。たとえば、

・「5年間、ネット6%の保障家賃」を売り文句として、

・「デベロッパーが15%を余分に売値に乗せて外国人に売り」

・「保障家賃の半分(3%×5年間)を、売値に乗せた利益から充当する」

こういう物件を買ったら、どうなるか?上述「悪質パターン」ほど酷くはありませんが、それでも「100の値段で売買されているものを115の値段で買う」わけなので、期待した収益が上がらず、面白くない結果になるでしょう。

・購入後、5年以内に売却する場合、買った値段より0~15%、損切りしないと売れない。

・保有し続けても、家賃保障期間が切れる6年目以降、賃貸利回りが3%に半減する。

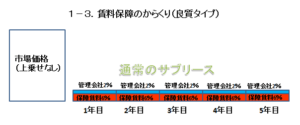

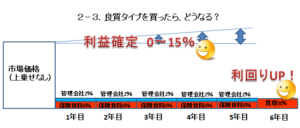

最後に、「投資家にとって良い家賃保障」物件も存在します。それは、「デベロッパーが余分な上乗せをせず、フェアな市場価格で売り」、「入居者から得られる賃料のなかから、管理会社の利益を引いた分を、投資家に返す」パターン。要は「通常のサブリース」です。

・「5年間、ネット6%の保障家賃」を売り文句として、

・「利回り8%で賃貸に出し、2%の管理会社利益をひいて、6%をオーナーに返す」

こういう物件を買えたなら、失敗するリスクはかなり少なくなります。賃貸経営が順調で、かつ売買価格も順調に伸びるような状況が続くのなら、

・「賃貸収益が安定的にとれる」上に、

・「いつの時点で売っても売買益が出る」状況です。

ところで、私がなぜ、この記事を書いて皆様に注意喚起しているかというと、「海外物件販売の舞台裏を結構知っちゃってる」からです。私は海外物件を購入する投資家であるだけではなく、海外デベロッパーから直接、日本でのマーケティングを依頼されることもあるし、彼らデベロッパーの収益構造や、土地、建物、内装、デザインなどの原価構造も、いろんなルートから情報入るので、その辺の販売業者よりはずっと深く理解している自負があります。

でもって、実際問題として、「外国人にたくさん売るために、家賃保障をつける」、「その分、売値に上乗せすればいいやあ」と安易に考えてるデベロッパーが、国を問わず、かなり多いです。彼らはオーナー利益を第一に考えてない、いやそれ以前に、金利負担が高い環境下で、銀行や株主のプレッシャーを受けながら建て売りするわけですから、一日も早く、売り切りたい。売るためには家賃保障でも何でもやるわけです。

そのデベロッパー的思考のなかに、上述した「悪質なタイプの家賃保障」が当然含まれますから、投資家・オーナーとしては、その地雷を踏まないよう、注意する必要があるのです。海外の物件で相場より高いか低いかの判定は難しいですが、私の場合は愚直に、次の方法で仮説を立てながら判断しています。

・ポータルサイトを調べる、現地の友人にヒアリングする等の方法で、周辺の売買事例と価格比較する。

・土地、建物、内装・デザインなど、単位コストを積み上げてデベロッパー利益をざっくり試算する

(もし、海外で相場より高く買っちゃったかもしれないと思った方は、私に相談してくださいね。)

そもそも、なぜ家賃保障する必要があるのでしょう。たとえば、「東京の恵比寿駅近」で、「今風のデザイン築浅1LDK」を、「坪400~500万円くらいの市場価格」で売るなら、わざわざ家賃保障つけなくたって、飛ぶように売れますよね?海外だって事情は同じで、「利便性の高い都市中心部」や「雇用機会にすぐアクセスできる場所」、「名門学校の学区内」みたいな好立地で、「市場価格と大差ない価格」で売るなら、「○年間△%保障」なんてつける必要なく、普通に売れるはずです。

そこをあえて、「○年間△%保障」をつけて売るわけです…投資家なら、「売れない理由がどこかにあるはず」と、まず疑ってかかるべきでしょう。大抵は、「立地がいまいち」とか、「地元民の払える金額より値付けが高い」とか、あるいは「学生寮や介護施設のような、従来にない新しいアセットクラス」とか、大方そんな理由になります。

もちろん、中には良質なものも混じっているので、「家賃保障だから」といって敬遠する必要まではありませんけどね。要は、収益物件としての実力を、個別に、ちゃんと見極められれば良いのです。

最後に…海外の家賃保障物件に関しては、上述「売値に上乗せリスク」のほか、「出口リスク」を抱えているケースが多く、一般論として、私は慎重です。詳しくは後編でお話しします(後編に続く)。