こんにちは、Manachan@福岡出張帰りです。当地・福岡市は、あと3ヶ月で、神戸市を抜いて、全国の政令市で人口第5位になるそうです(リンク)。福岡市の人口は、2011年6月に京都市を抜いたばかり(リンク)。わずか4年半で、関西の二都をゴボウ抜き・・・すごい勢いですね。

今回は、海の向こう、アメリカ不動産ねたでいきますね。

私がHome’s に連載している海外不動産コラム、今月号がリリースされました。タイトルは、

このコラムは、アメリカ不動産に興味のある投資家向けに、「Webでできる、資産価値の簡単な調べ方について」書いたものです。簡単にいうと、

・アメリカ不動産のポータルサイトZillowに物件住所を入力し、そこに出ている査定価格Zestimateを、ガイドとして使う。

・地域の平均より物件状態が良ければ、Zestimateより数十%上回る。

・地域の平均より物件状態が悪けれれば、Zestimateより数十%下回る。

今回のブログは、視点を変えて、「業者側からみた、アメリカ不動産の価格構造」について書きます。

この日記を書いたきっかけは、我々「アジア太平洋大家の会」や「オウチーノ社」主催の米国不動産セミナーで何度か講師をお願いした、WIN WIN PROPERTIES社が日本人投資家向けに販売する価格について、ちょっとした疑義が起こったからです。

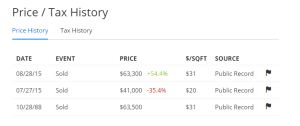

同社は、「日本人が現地の事情を知らないのを良いことに、高すぎる価格で売っているのではないか?」と、Web上で名指しで晒されてもいます。そのきっかけの一つが、前述Zillowサイトにある「Price/Tax History」という、売買価格履歴データでした。たとえばの話、

これを見た時に、「41,000ドルで仕入れたものを、業者が20,000ドル以上も乗せして、63,300ドルで日本人に売ったのではないか?」というふうに見えてしまいます。但し、Price Historyの見方には注意が必要です。なぜなら、ここでは「業者が、日本人に販売するためにかけた、修繕、入居費用、法務費用などの必要コスト」が見えてこないからです。

私は2012~14年にかけて、投資仲間とともに、アメリカ・カリフォルニア州で、「ボロ物件を競売で仕入れて、バリューアップして転売」をやったことがあります。その時の経験からいうと、「Price History上では、私たちが51万ドルで買って、77.7万ドルで売った」ように見えますが、その間、修繕費が11万ドル以上、売却時エージェント費用が4万ドル以上、その他、借入金利、法務費用、PM費用など、もろもろのコストがかかり、結局、利幅はごくわずかでした。要は、「Price Historyで外からみえるほど、儲かっていないケース」が多々あるのです。

WIN WIN PROPERTIES社の件は、私もセミナー主催者の責任もあり、調査に乗り出しました。具体的には、我々やオウチーノ社のセミナー経由で成約した米国メンフィス物件の価格構造を詳細に分析しました。結論からいえば、

・私が判断する限り、同社は「シロ」。

・なぜなら、同社は物件をベストでない状態で仕入れてから、賃貸可能な状態にするために、修繕費や入居費用はじめ、必要かつ適切なコストをかけているから。

・その上で彼らが得る業者利益も、適切な範囲内に収まっている。

もう少し、詳しく言うと、こうなります。米国物件を競売やショートセールで安く仕入れて、エンドの投資家に販売するまでの過程で、通常、次のコストがかかります。

1) 仕入費用

1-1 契約上の売買価格

1-2 上記に付随する費用(物上げ、インスペクション、取得保険費用 等)

2) 補修工事費用

2-1 補修業者に発注する工事費

2-2 上記に付随する費用(工事進捗管理、立ち合い費用 等)

3) 入居関連費用

3-1 入居者募集・現地案内費用

3-2 入居者審査費用

3-3 賃貸借契約および引越サポート関連費用

4) 外国人オーナー関連費用

4-1 ITIN取得関連費用

4-2 管理会社や関係者との追加的やりとりの費用

4-3 (Optional)融資コンサルティング費用

5) 業者利益

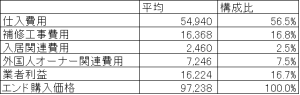

下記が、私が調査した範囲での、WinWinの費用・利益内訳になります(単位:USドル)

(説明)

仕入費用=「Property contract price」+「Property Search Fee」+「Field Inspection」+「Acquisition Fee」+「Acquisition Insurance」

補修費用=「Construction」+「Construction Consulting&Estimate」+「Construction Monitoring」+「Work Complete Inspection」

入居関連費用=「Tenant Search」+「Tenant Showings」+「Tenant Background Search」+「Lease Completion」+「Security System」

外国人オーナー関連費用=「Pre Closing Support」+「Insurance Consultation」+「Management Company Coordination」+「Real Estate Investing Consultation」+「Tour Coordination Fee」+「Rent suppliment」+「Loan Support」+「Closing document completion assistance」+「Bank account opening support」+「ITIN assistance」+「All translations」+「Investment strategy consultation」+「Showing and explaining newer properties」

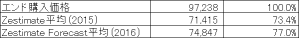

次に、エンド購入価格とローカル売買相場の比較。ここでは目安として、Zestimate(米国不動産ポータルサイトZillowの売買査定価格)を採用しました。Zestimateは、ざっくり言うと「地域の平均的な築年数や面積から算出された簡易的な査定額」ですので、修繕などで地域平均より良い状態になればZestimateを上回ると考えられます。

今回調査した5物件のエンド販売価格に比べて、Zestimate査定額は75%前後であり、「もし、物件の状態が地域平均と同程度であれば割高」といえそうですが、それなりのコストをかけて修繕し、賃貸可能な状態にしたのであれば、その限りではないと考えます。

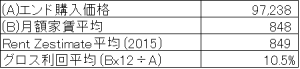

次に、賃貸収入に関する考察。今回調査した5物件の月額家賃平均は848ドル、対してRent Zestimate(上述Zillowが提唱する賃貸査定価格)は849ドルですので、相場通りで貸せているといえます。日本の投資家は平均97,238ドルで買ってますので、実現したグロス利回り平均は10.5%(=848 x 12/97,238)になります。

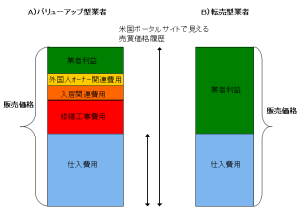

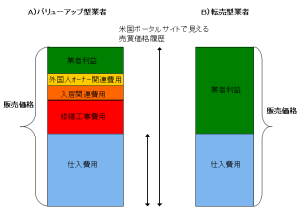

日本でもそうですが、アメリカにも、いろんな業者がいます。私は便宜的に、2つのタイプに分けて考えています。

A)バリューアップ型業者:「適正なコストをかけてバリューアップして、投資家が賃貸収益を得られるようにきちんと仕事する」業者。彼らは上記のうち、「(2)補修費用」、「(3)入居関連費用」、「(4)外国人オーナー関連費用」をかけた上で、エンドの投資家に手渡します。

B)転売放置型業者:上記の費用をほとんどかけずに、業者利益だけ乗せて投資家に手渡す業者。

同じ米国の、同じ都市でも、A)バリューアップ型業者もいれば、B)転売放置型業者もいます。いま、日本人投資家絡みで、入居づけや、修繕がらみのトラブルが多いのは、B)タイプの業者から買ったケースだと思います。

WIN WIN PROPERTIES社の場合、販売価格の内訳を調べた限り、典型的な「A)バリューアップ型」であることが分かった・・・Price Historyでみえる売買価格の差額のうち、大部分が修繕、入居費用など、エンドの投資家にとって必要かつ適切な用途に使われており、それが資産価値、利回りに直結していると考えられます。

投資家からみれば、仲介業者が「(A)バリューアップ型業者」なのか、「(B)転売放置型業者」なのか、是非見極めたいところですね。100%正確でないかもしれませんが、簡単な見分け方が一つあります。

「(A)バリューアップ型業者」なら、現地視察ツアーを企画して、「投資家がいま購入検討している物件」を内見させる。日本人に見せるわけだから、物件の状態は当然、「お金をかけて、キレイになって」いる。また時には、投資家の学習用に、あえて「修繕前、修繕中」の状態の家を見せることもある。

「(B)転売放置型業者」なら、現地視察ツアーには消極的で、基本、「現地見ないで物件買う」人を相手にする。現地視察ツアーをやっても、そこで客に見せるものは「購入検討中の物件」とは限らず、たまたまキレイな状態な自社物件だったりする。

以上、アメリカ不動産投資を目指す方々の参考になればと…

この文章、面白かった、勉強になった、アメリカ不動産に興味あり、と思った方は、応援のぽちを、よろしくね→

いつも拝読させていただいております。ためになる記事をいつもありがとうございます。

「WIN WIN PROPERTIES社の件は、私もセミナー主催者の責任もあり、調査に乗り出しました。具体的には、我々やオウチーノ社のセミナー経由で成約した米国メンフィス物件の価格構造を詳細に分析しました。」

と述べられていますが、調査をした結果の具体的な数字を一例でも公表していただければ、WinWin社の疑義は晴れると思いますが。。。

消費者はWinWin 社の利幅を見てかつそのサービスと照らし合わせて、適正と思えば買えばよいし、そうでないと感じたならば買わなければよいだけのこと、と思います。

いつも為になる記事ありがとうございます。

Let’s海外不動産投資の澤です。

私もWIN/WIN Properties, LLCに関して記事を書きました。

http://globalproperty.blog.fc2.com/blog-entry-121.html

私が指摘したWIN/WIN Propertiesの問題点はManachanさんが説明されたZillowとの価格差ではなく、同じような物件を取り扱う現地の不動産会社との価格差です。

つい先日、現地を回った私としては、同社が適正な価格を付けているとは思えません。記事には彼らの得る業者利益が適切な範囲内と書かれておりますが、適切な範囲内とは具体的にどのくらいでしょうか? なぜそのような数字がわかったのでしょうか?

本記事を読む限り同社を必要以上に擁護しているような印象を受けます。Zillowのプライスヒストリーの画像にも悪意を感じます。これは実際に彼らが売っている物件例ではありませんよね。 本当でしたら$41,000で仕入れた物を$100,000で販売していますから。

皆様コメントありがとうございます。Win-Win社の許可を得て、私が調査したコスト内訳を公開いたしました。ブログ本文をご確認ください。

同社のサービスとコストが見合っているかどうかは、投資家各人の判断する問題なので、私はとやかく言いません。

私はむしろ、セミナー運営者としての立ち位置で、「業者利益15~20%の範囲内であれば、物件保有時のリスクを勘案すれば許容範囲」という判断をしています。私自身が、日本国内で宅建業者として中古物件の保有・転売をやっておりまして、「想定以上に補修費用がかかるリスク」、「2年間の瑕疵担保責任のリスク」、「値引き余地」を覚悟して、結果的にその位の利幅を乗せています。日米で国情は違えど、コストと利益の構造の基本は変わらないと考えます。

あと、「他業者の売値と比較して高い」という論点に関してですが、「全く同一の物件について比較しているのか?」、あるいは「同エリア、ほぼ同面積だけど違う物件について比較しているのか?」によって、結果は違ってきます。もし後者なら、詳細に分析しないと判断できません。不動産は一物一価ではなく、物件の状態によって、あるいはタイミングによっても、価格は変わるからです。

もう一つ、私の判断基準は、「セミナー経由で物件を買った投資家が利益を得ているかどうか?」

3年程前、デトロイトセミナーをやっていた時期がありますが、「1年以上、賃貸がつかない」、「数万ドルの修繕費請求」など、投資家が損する事例が相次ぎ、取扱いをやめました。

今回のメンフィスに関していえば、私の調査した限り、「平均グロス利回り10.5%で賃貸がついている」状況です。NET利回りは、経年で見てみないと分かりませんが、現時点では6~8%の間かと思います。

メンフィスという、それなりにリスクのある中都市でのネット6~8%が、アメリカでベストの投資ではないかもしれません。ですが、日本に住み、Social Security NumberもCredit Historyも持たない方の立場からいえば、「1000万円前後の現金手出しで、月間数百ドルの米ドル家賃を得たい」というニーズは根強く、その点からいえばメンフィス戸建はやりやすいのです。

澤さんが、米国各地で素晴らしい投資をしているのは、知っています。もし、「私ならWIN WINよりもっと安く、物件と良い管理会社を紹介できる」というのなら、是非とも、業者として参入して、我々にコンタクトしてきてください。業者の選択肢が増えるのは良いことですので…

鈴木さま

こういった数字にはなかなかお目にかかれないので、参考になりました。

ありがとうございました。

先ほど、「公正な調査を求める」という趣旨のコメントがありましたが、要求の内容と本人の言動を勘案した時、著しく妥当性を欠くので、削除いたしました。

一言でいえば、自分がやってる行為(業者名個人名の無断引用、Web上で晒し)が著しく公正を欠くにもかかわらず、ひとさまには公正を求める…私は、そういうダブルスタンダードを認めないし、当ブログで発言権を認めたくないのです。

私は先にコメントしていたので、削除された澤氏のコメントも読ませていただきました。率直に言って、今回の鈴木様の処置は非常に残念に思います。

鈴木様は澤氏が彼のブログで許可なしにWin/Win社、および関係者を掲載、指摘したことが公平さを欠くとのご判断ですが、イチ投資家から見ればなぜそれが公平さを欠くのか理解できません。私のような個人投資家にとって非常に有益な情報でした。澤氏はWin/Win社は高いと言っておりますが、悪いとは言ってません。高い安いは投資家がそれぞれに判断することです。

鈴木様のコメントに対しての澤氏の指摘はZillowとの価格差ではなく、現地業社の平均値との価格差についてです。

Win/Win社のコストの内訳を出していただきましたが、澤氏はそれでは不十分で、現地での価格を調査し、それとどのくらいの開きがあるのかを把握すべきとのこと。私も読んでいてもっともだと思いました。そこから投資家はWin/Win社のサービスと照らし合わせて、納得できれば買えばよいし、高いと思うなら買わなければよいだけです。

鈴木様も「私もセミナー主催者の責任もあり、調査に乗り出し〜」と言われてるのですから、イチユーザーとしては(ちなみに私は太平洋大家の会の有料メンバーです)そこまで調査してほしかったし、無理ならその理由を、調査の意味がないとい場合はその理由を述べてほしかったです。それもなしに、「業者の名前を晒したからもう関わらない」とフタをしてしまったのは残念です。

鈴木様の会は「大家の会」を名乗られております。その会に私も含めて多くの方がなぜ会員になるのかというと、語学の問題も含めて「自分で情報を集めきれない」ということがあるからです。情報とともに関連業者の選別についての期待も大いに含まれていると思います。

澤氏が彼のブログで指摘していることは、まさに私のような個人投資家が知りたい情報です。それにより業者に疑義が出たのであれば、セミナーした会を運営されてるのですから責任持って突っ込んだ調査をしてほしかったです。その上で、投資家のみなさんが判断されればよいではないですか。

それに太平洋大家の会ではかつてデトロイトのセミナーもやってましたが、結果的に多くの投資家が不利益を被りました。もちろん太平洋大家の会がそれに加担したとは言いませんし、ある意味被害者かもしれません。でもそうした不幸を繰り返さないためにも、セミナーをさせる業社についてはより精緻な調査をし、疑義があればユーザーのために晴らしていただきたい。

そうしていただければより「太平洋大家の会」が信頼され、ますます個人投資家に頼りにされる有意義な会になると思うのですが、いかがでしょうか?

ご再考のほどよろしくお願いします。

>モジオさん・・・

まあまあ、残念だという前に、もう少し気長に待ってくださいな。私も、事実確認しながら、順次、公開してますので、今回は、

1)エンド販売価格と地域相場との比較 (Zestimateと比較しています)

2)賃貸価格と地域相場との比較 (Rent Zestimateと比較しています)

1)は、日本人が買ってる価格が地域相場と比べて割高なのか否か、リセールして利益が出るのか損が出るのか…に関わる考察です。中古不動産は修繕の前と後のタイミングで価値が明らかに変わるため、そういう要素に影響されないZestimateと比較しています。

(現地業者の販売価格と比べたいのなら、同じ物件、同じタイミングでの販売価格を比較しなくてはなりません。)

2)は、日本人が買った物件が相場通りの価格で賃貸に出せているのかという考察です。

あと、澤氏の行動に対して、私は大変な不快感を感じております。それに関しては、稿を改めます。

以前このコメント欄に投稿させていただいたモジオです。

先ほど太平洋大家の会からのメールにてWinWinPloperty社のメンフィスセミナーを4月に開催との知らせを受けました。

以前鈴木さまが述べられてましたが、この会社とそのビジネスについての調査はその後どうなったのでしょうか?それについてのレポートが見当たらずで、どこかに発表されてるのでしょうか?

新たなセミナーを開催とのことですが、鈴木さまとしては調査結局として問題ないとのことで続けられたとは思いますが、その辺りについて見解を伺いたく思われます。

よろしくお願いします。

調査の結果、問題ないと判断したので、セミナー継続しています。

業者のサービスレベルに対する不満はあり、改善させましたが、

物件価格と家賃のバランスに関しては妥当だし、実際に収入が入ってきてますし、

不法行為や公序良俗に反する行為も、今のところはしておりませんので・・・