こんばんはManachanです。いつもご愛読ありがとうございます。今回は「海外移住・リタイア」のテーマで一つ書いてみますね。

最近、「日本の円安・デフレで海外移住がつらくなった」という趣旨の記事を、立て続けに読みました。

身ぐるみ剥がれた日本人は「海外リタイア生活」の最期に何を見たのか?

非常に興味深い。「日本人の海外リタイア移住」がうまくいかず、行き詰まる様子がよく描かれていますね。以下抜粋、引用。

—————————————————-

「物価の安い国にでも移住して海外でアーリーリタイア生活を楽しもうと人生設計をしている人も居るが、残念なことに10年前と現在では全く状況が異なっている」

「人気のオーストラリアは世界の中でも屈指の物価の高さ、生活費は東京以上に高騰、この選択肢は既に潰れてしまった」

「そこで多くの日本人がアーリーリタイアしやすい国々として思い浮かべるのはタイやマレーシア、フィリピン…こういった国の物価が今現在本当に安いのかと言うと、そうでもない」

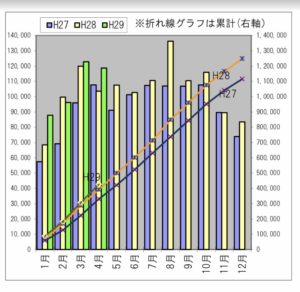

「新興国は安定的にインフレが続いているので、毎年物価が上がっていく。 さらに言うと、為替が円安になったことで円換算をした場合に割高感を感じる」

「バンコクで標準的な日本人あるいはタイ人以外の外国人としての暮らしをするなら、一人暮らしでも月に15万円〜20万円弱ぐらいは必要になる。ある程度節約しても10万円以上必要。 それ以下になると治安の面で不安を覚えたり、日本人の感覚すると、貧乏暮らしをしなくてはいけなくなる」

「現地の人たちと同じ生活ができるのは、文化的な面や衛生面から考えても恐らく日本人の1%か2%ぐらい」

「アーリーリタイア組に共通するのは貯金を取り崩して生きることに対する底なしの不安感や焦燥感である」

「異国の地で少し働くと言っても現地の言葉もしゃべれず、文字も読めないのでは大した仕事があるわけではない。アーリーリタイア組は人脈もないので尚さらだ」

————————————————————

私は思った、こんなアーリーリタイア、行き詰まるのは当たり前だろうと。資本主義社会の理解(リテラシー)が足りないのと、移住目的に鑑みた合理的な行動にフォーカスできていないこと、失敗の理由はこの二つに集約されます。

もし、日本でつくった貯金や年金収入を使って、物価の安い東南アジアで末長く暮らすのが目的であるなら、現地の生活費で暮らす術を身につければ良いのに…

たとえばバンコクで暮らすなら、タイ文字読めるようになって、道端の借家広告を見て家主に電話して、タイ人OLや学生と一緒に、月5000バーツ位の安アパート借りて住んで、屋台か安食堂で30バーツ位の飯を食っていれば実現は十分可能。田舎まで行かずとも、地下鉄スティサン駅とか、BTSタラートプルー駅とか、ラムカムヘン大学近くとか、結構便利な場所で5000バーツ位のアパートたくさんあるはずです。

そんな生活してれば月10万円なんてかからない、5万円で十分暮らせるはずです。タイ人一般ピープル、皆それでやりくりしてるんですから…私、バンコクで一人なら月5万円(15000バーツ)以下で暮らす自信ありますよ。タイ文字読めるし世間話できるし、タイめし旨いから毎日食ってもいいし、日本人と会わなくてもいいし(ところでこれって、まじでタイ在住日本人の1〜2%しかできない芸当なんですかねえ?)

何が言いたいのか?タイのように生活物価の安い国でリタイアする場合、毎年インフレ傾向とはいえ「ローカルにどっぷり浸かって暮らす根性があれば、日本との物価差はまだあるから、とりあえず長年暮らせるよね」…それもひとつの行き方だと思います。

もし、「そんな生活じゃ嫌だ、セキュリティのしっかりした快適なコンドミニアムに住みたい、タイ語できないからスクンビット界隈で日本人とつるんで、日本食レストランに時々行きたい」と考えるなら、上の文章の通り、一人暮らしでも月15万円はかかるでしょうね。

そうなった途端、必須スキルとして「資本主義リテラシー」が必要になるのです。なぜでしょう?

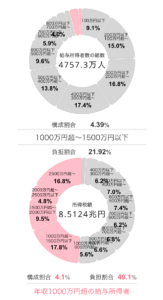

タイのバンコクにおいて、月15万円(約5万バーツ)の生活費を使える人は、総人口の1割もいないでしょう。5万バーツ以上の月給を取れるタイ人の多くは、高学歴で、英語はじめ外国語に通じ、経理財務IT法律など、専門分野を持つホワイトカラーであるはず。資本主義リテラシーも相当高い人たちでしょう。

そんな彼らが月5万バーツ以上の給料をとって、約5万バーツを生活に費やす時、その高い資本主義リテラシーを使って資産形成したり、消費生活をより洗練させているはず。アーリーリタイアした日本人も、額面上では彼らと同レベルの消費生活をしています。でも、彼らはタイにおいて、たぶん何の付加価値も生み出していません。

そうやって過ごして、1年後、2年後…どうなるのか?ほんの数年前、5万バーツで買えたものは6万バーツになり、当時5万バーツの月給を得ていたタイ人の月収は7万バーツになり、不動産でも買ってさらに資産を増やす。一方でアーリーリタイアした日本人は5万バーツの生活費が実質どんどん目減りしていくのを、指をくわえてみてるしかない・・彼我の差は広がるばかり。高いリテラシーを発揮した者が得をする、それが資本主義の掟。

日本円の為替レートがタイバーツに対して上がり続けるのなら良いですが、残念ながらそうではありません。海外在住の日本人に聞くと、経験上ほぼ全員が、日本円のレートは長期的に下がると予想しているようです。そう考えるなら、なぜ、日本円の収入貯蓄を頼りに海外で生活するの?かじるスネがどんどん細くなるだけじゃん?生活水準がどんどん下がるのが目に見えているじゃん?

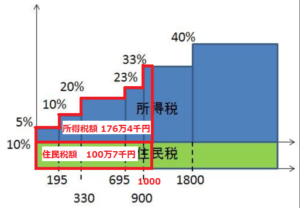

それが分かってて、何の行動も起こさないのなら、私に言わせれば、資本主義リテラシーが低いと断じざるを得ません。タイに住み続けて、かつローカルエリート相当の生活水準を維持したいのならせめて、タイバーツで収入を得る道を探すとか、もし資産があるなら、思い切ってアメリカに投資して米ドルで定期収入を得るなど、複数通貨で収入を得られるような行動を起こす…せめてその位のリテラシーを発揮しないと暮らしの先行きは暗いでしょう。

一方で私は、逆張り(?)。国内外の複数通貨で収入を得ながら、東京で暮らしています。日本経済のデフレが続き物価が上がらないなか、このポジショニングは、かなり美味しいと感じます。

東京の生活物価は、タイやマレーシアと比べると高いですが、多くの欧米先進国よりは安く感じます。何より、東京で得られるモノのクオリティと、サービスのクオリティが素晴らしい。諸外国都市と比べて治安は極めて良く、小ぎれいに整備された快適な生活環境、超便利な消費生活、公共交通の充実度は世界有数でクルマ要らず、メシは最高に美味しく、医療サービスも充実、世界のどの国よりも健康に長生きできる国でもあります。生活環境、教育機会、ビジネス機会のバランスも良くとれています。

私の妻はオーストラリア育ちですが、住みやすい東京(東陽町)に永住したい、骨をうずめたいと言っています。私は先月から、「夫婦の終の棲家」を探し始めています。

日本円以外の収入がある前提で、「日本でのアーリーリタイア」がなぜ良いと思うのか?「資本主義リテラシー」と関連させて、後編で書いてみます。

後編につづく…

最近のコメント