こんにちは、Manachanです。

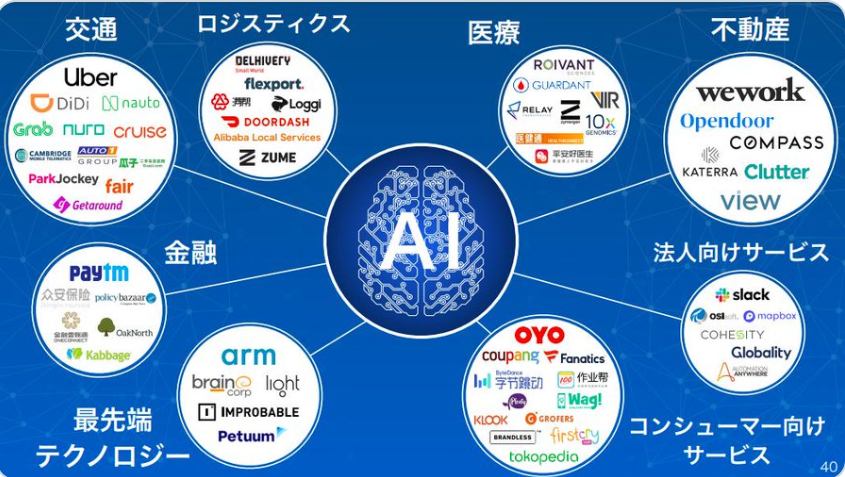

前回は、ソフトバンク・ビジョンファンドの出資を受けて、鳴り物入りで日本に進出したものの目下苦戦が報じられるOYO LIFEについての体験談を書いたところ、12,000ページビュー突破の大好評をいただいたので、気を良くして、今回は「OYOやWeWork以外の、ソフトバンク出資の不動産ベンチャーがどうなっているか?」を、主にアメリカを舞台にお話ししたいと思います、。

今回の話で、押さえておくべきキーワードは、2つあります。

「ユニコーン企業」

「ZORC」(不動産版GAFA)

ユニコーン企業とは?

2013年に登場した概念で、「評価額10億ドル(1 Billion USD)以上」「未上場」「スタートアップ」「テクノロジー企業」という4条件を全て満たした企業を指します。

2018年3月現在、全世界にユニコーン企業は279社あり、急増中。その大部分は米国と中国にあります。有名どころでは、Uber、Didi(滴滴出行)や、AirbnbやSpace Xなどがあります。

孫正義氏がサウジアラビアのムハンマド皇太子と組んで2017年に発足した10兆円規模のソフトバンク・ビジョンファンドは、主に世界的なユニコーン企業に出資しています。前回とりあげたOYO Roomsや、いま話題のWeworkも、共に不動産・コンシューマー分野のユニコーン企業です。

現時点でソフトバンク・ビジョンファンドは日本企業にはほぼ出資していません。そもそも、日本にはユニコーン企業が3つくらいしかありませんから…つい先日、世間を驚かせたLINEとヤフーの合併劇は、ソフトバンク・孫正義氏が資金を入れた、日本初のユニコーン企業ともいえます。

もっとも孫氏は日本市場など眼中になく、10年前のアリババみたいに、投資したユニコーンが上場・世界規模で大化けすることで、兆単位のリターンを狙っているのでしょう。

ZORCとは?

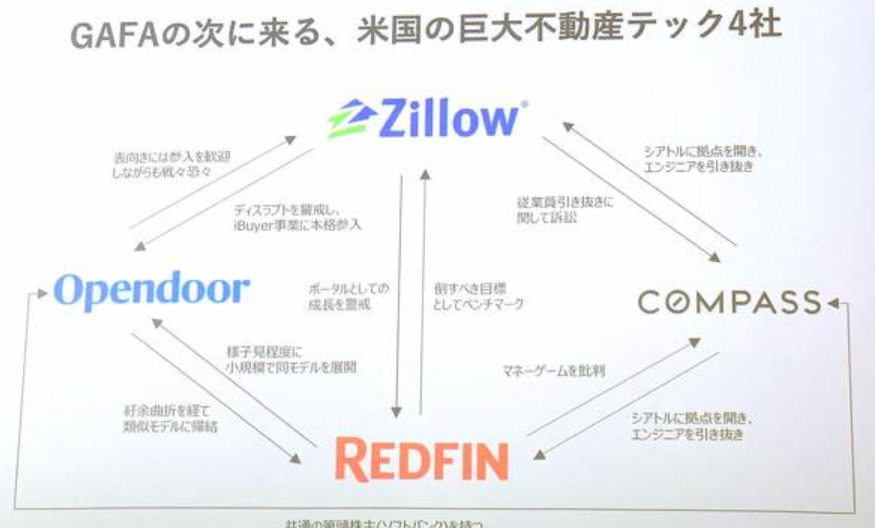

米国で支配的な巨大IT企業としてGAFA(Google, Apple, Facebook, Amazon)の4社は有名ですが、その不動産テック版ともいえるZORC(ゾーク)が、いま米国不動産業界の話題をほぼ独占しています。

ZORCは、Zillow, Redfin, Opendoor, Compassの頭文字。うち2社(Opendoor, Compass)には、ソフトバンク・ビジョンファンドの巨額資金が入っています。巨大投資ファンドがテクノロジーに投資して、既存の業界構造を根こそぎ変えようとするのがAI時代のトレンドなのかもしれません。米国は、その動きの最先端にいます。

ZORC4社について簡単に解説しますね。

Zillowは、2006年創業。言わずと知れた米国最大の不動産ポータルサイト運営企業。本社はシアトル。NASDAQ上場しており、時価総額は2019年11月末時点で81億ドル(8800億円)。創業者Rich Barton氏の連続起業家としての経歴は凄まじく、ZillowのほかExpediaやGlassdoorも創業・大成功させている。Zillowは2015年競合不動産ポータルサイトTruliaを買収し、全米で物件登録数1億件を擁する独占的な地位を活かして、最近は仲介業に力を入れており、さらにオンライン買取再販(i-buyer)事業にも進出して、後述Opendoorの最強ライバルと化している。

Redfinは、Zillowと同じくシアトルを本社とする、2004年創業の企業。不動産ポータルサイトが有名だが、実態は「ITを使った仲介業」で、Redfinサイトを通じて成約した不動産エージェントから得る契約金額の1~2%の報酬が主な収益モデル。REMAXなど伝統的な不動産ブローカー大手との協業で業績を伸ばしてきたが、今年に入ってエージェント中抜きして顧客が売主に直接オファーできるRedfin Directというサービスを打ち出したことで業界に大きな波紋が広がっている。NASDAQ上場しており、時価総額はZillowよりはずっと小さく、2019年11月末時点で18億ドル(1900億円)。

次に、ソフトバンクのお金が入った2社について、

Opendoorは、2014年にサンフランシスコのY-Combinatorから巣立った、オンライン買取再販(i-buyer)専業のスタートアップ企業。フェニックスやダラスなど、人口増加中で築浅の戸建物件が多い均質な不動産市場を持つ街に進出して、独自のアルゴリズムで月1000件単位のオンライン買取事業を実施して、i-buyerとして業界最大手にのし上がった。現時点で未上場。最近は進出先都市での競争激化に伴い、ロサンゼルスなど高額中古物件の多い都市に進出したり、Zillowがi-buyer事業に参入することで強力なライバルとなる等、成長の岐路に立たされている。なお、2018年10月にソフトバンク・ビジョンファンドは同社に450億円を投資している。

Compassは、2012年にニューヨークで起業した不動産仲介会社(ブローカー)。「テクノロジーを使って不動産仲介の生産性を上げる」を旗印に、サンフランシスコなど高額不動産が多い街に一挙進出し、優秀なエージェントを巨額の移籍金やストックオプションを使って引き抜く戦略でシェアと売上を急激に伸ばしている。但し敵も多く、業界最大手のRealogyをはじめ数社から訴訟を受けている。現時点で未上場。現時点では赤字体質が改まっておらず、収益化が喫緊の課題とされている。なお、ソフトバンクビジョンファンドからは2018年に450億円の出資を受けてけいる。

私は職業柄、アメリカの不動産業界イベントに多数参加しますが、ここ2年ほどは、どこへ行ってもOpendoorやCompassが話題にのぼる頻度が凄く、その多くは戦々恐々としています。

それもそのはず、仲介手数料を収益源とするエージェントからみると、Opendoorの手がけるi-buyer事業は手数料を中抜きしてオーナーと直接売買するビジネスモデル。同社がこのマーケットを開拓してしまった今、Zillowでさえi-buyer事業に参入。そして、長年エージェントの味方だったRedfinでさえ、中抜き直売サービスを始める始末。

一方Compassは、仲介手数料モデルに基づいたビジネスモデルとはいえ、Realogy、Remax、Keller Williamsなどのエージェント大手からみれば、Opendoorは巨額投資マネーにものを言わせて優秀なエージェントを引き抜く、憎っくき競争相手に他なりません。

このような、既存の業界秩序を乱して成長する新興勢力は、アメリカではDisrupter(創造的破壊者)と呼ばれます。アメリカ産業の歴史は、ある意味、Disrupterたちが創ってきたと言ってよい。フォードしかり、AT&Tしかり、IBMしかり、GAFAしかり…不動産業界でも、例えば既存大手のKeller WilliamsやRemaxは1980年代のDisrupterとして、ライバルをなぎ倒して成長してきたわけです。

孫正義氏のソフトバンク・ビジョンファンドは、誤解を恐れずにいえば各業界のDisrupterを支援し、あわよくば業界を根こそぎ変える、アリババみたいな巨大独占企業になっていただき、結果として兆単位の利益をもたらして欲しいという動きであり、その意味で彼は「ものすごくリスクを負う真の勝負師」なわけです。そのように考えると、彼の意図が分かりやすくなると思います。

私も投資家のはしくれとして、孫正義氏のケタ外れの勝負師ぶりには大きな魅力を感じます。彼の思考の先には、とてもエキサイティングな(でも社会全体の調和という観点からすると結構こわい…)世界が広がっているはずで、引き続き楽しく注視していきます。なお、ユニコーン企業が3社しかない日本だけで思考すると、彼のスケールが理解できないので、米国や中国、インドなど、でかくてイノベーティブな国に頻繁に出かけて定点観測する必要も感じますし、実際にやっています。

最後に、ソフトバンクが巨額出資しているOpendoorやCompassが無事上場して、企業価値をさらに高めることができるのか?私は、「いずれも厳しい。Opendoorなら可能性あるけど、Compassは難しい」とみています。

すでにi-buyerの領域で独占的地位を得たOpendoorにとって、当面の課題は巨人Zillowとの競争。あとはアメリカ不動産市場のクラッシュが懸念材料ではあります(不動産物件を大量に自社保有するビジネスモデルゆえ、市場がクラッシュすると不良在庫が表面化して、一気に危機が来る)。同社はすでに「利ざやで稼ぐ」収益構造が確立済なので、競争に勝って収益強化が飛躍のカギでしょう。

一方、Compassの前途はよく分かりません。少しWeWorkと似ていますが、投資家の巨額資金を使って赤字覚悟で一気にシェアを広げたのは良いが、シェアをとった後、いかにしてマネタイズ&黒字化するかの道筋が見えないです。私にはCompass所属の優秀なエージェントの友人が数名いますが、彼らにストックオプションを持たせている以上、いずれかの時点で上場しなくちゃならない。かといって市内一等地に高額なオフィスを借りる等、高コスト体質でもあり、ビジネスモデル的にはRemaxなど既存のライバルとそう差別化できるように見えないし…何を繰り出してくるか分かりませんが、今が勝負どころですね。