こんにちはManachanです。いつもご愛読ありがとうございます。

いま巷を騒がせている「かぼちゃの馬車」破綻、昨年話題になった「レオパレス集団訴訟」に象徴されるように、いま日本の不動産賃貸経営におけるサブリース業者や金融機関の事業姿勢が、大きく問題視されています。

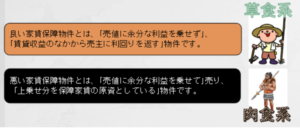

ま、これって古くて新しい問題ですよね。普段、不動産の業界に居るから分かりますけど、「肉食8割、草食2割」と言われるように、この商売やってる業者の大部分は、目先の利益を追う連中(肉食系)で、オーナー様の将来の幸せとか資産形成なんて真面目に考えてないですから。

投資初心者を食い物にして、自分だけさくっと儲けて一丁上がりたい有象無象が、本当に本当に(x100)たくさん、蠢いてる世界ですから。

そんな業界体質があることを念頭に、私たちは知識やスキルをつけて、肉食業者の養分にならないように。お金を生まない物件や、自分の身の丈にあわない物件をつかまないように、日々精進しなければなりませんよね。

ところで、いまアパートやシェアハウス運営をめぐるトラブルが全国的な社会問題になるのは、それだけ「不動産投資が一般化した」ことの証左だと思います。

ほんの5~10年前は、融資を受けてアパートマンション等が買える人は、今よりずっと限られていました。土地持ちやキャッシュ持ち、サラリーマンでも一部上場勤務か1000万プレーヤー以上じゃないと厳しかったと思います。自己資金も物件価格の2割とか当たり前に要求されていました。

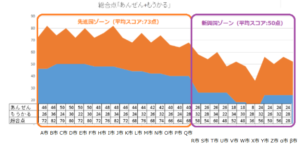

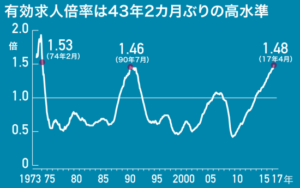

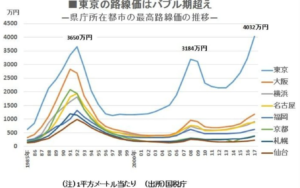

潮目が変わったのは、2014~15年あたりかな。特に2014年10月の「黒田バズーカ」で史上初のマイナス金利が導入されたことが大きかったと思います。

都銀、地銀、信金信組、ノンバンクどこも一緒ですが、国債買って日銀に預けても金が減るだけだから、新しい貸し出し先を開拓しなくちゃならない。でもリアル事業向けの貸出は難しいしすぐには増えない。そこで手っ取り早く、「担保のある不動産」や「属性の良いサラリーマン」への貸し出しを増やそうぜという流れになるわけです。

特に2015年は、地銀を中心とする「アパート融資ラッシュ」が凄かったです。「かぼちゃの馬車」シェアハウス販売も、思えばあの頃が全盛期でしたね。いま困っているシェアハウスオーナーのかなりの部分が、あの時期に「全額融資が簡単について買っちゃった」人かと思います。

当時、私は自営の宅建業者として独立2年目。取引の現場でたくさんの珍風景に出会ったものです。

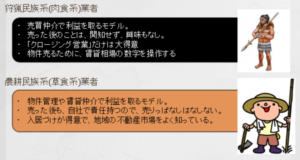

1)三為(サンタメ)業者の黄金時代

不動産業界には昔から、「物件を安く買って、リフォーム等を施して高く売る」転売業者がたくさんいます。サンタメ業者も転売業者の一種ですが、彼らは自ら在庫を抱えずに、物件を「右から左へ転がす」取引で利益を得ます。その際、売買契約書に「第三者の為の契約」と書くので、そういう取引をする業者は「サンタメ(三為)」と呼ばれています。

サンタメ業者は通常、多数の売り客を持っていて、彼らに融資をアレンジして成約を決めるわけですが、2015年当時は融資がものすごく緩くて、高属性サラリーマンの客に都内の中古アパートがグロス利回り5~6%みたいな高値でどんどん売れるので、そういう上客に恵まれたサンタメ業者は大変儲かりました。

「マーケットからグロス利回り9%で仕入れて、在庫抱えずに6%で客に売る」(もう少し簡単にいうと、年間家賃900万円の中古アパートを、オーナーや業者から1億円で仕入れて、サラリーマン客に融資つけて1.5億円で売る)ようなボロい取引も当時は散見されたものです。

当時は私の会社でも、お客様から預かった首都圏の売りアパートを、サンタメ業者に持ち込むだけで簡単に成約できたものです。おかげさまで2015年度の売上は過去最高となり、その記録は今でも破られていません。

でも、おいしい思い(?)をしたのは2015年だけでしたね。16年になると、アパート売るオーナーの方に欲が出てきて、「グロス7%じゃないと売らない」みたい強気なことを言うようになりました。いくら高買いするサンタメ業者でも、そんな値段で仕入れたら利益が出ないので、多くの取引が成立しませんでした。

サンタメ業者って取引を回さないと維持できませんから、仕入れルートの弱い業者ほど、2016年後半からどんどん傾いて、廃業していきました。2017年からは融資引き締めが始まり、2018年初のスルガ・ショックが追い打ち・・・「客に融資つけて高く売る」従来型のサンタメ業者は、今やすっかり鳴りをひそめるようになりました。

(でも今後は、破綻したオーナーから超安値で買い取る別タイプの業者が出てくると思います。肉食中心の業界DNAは半永久的に受け継がれていきますのでご注意あれ)

2)にわかメガ大家の時代

2015年は、量的拡大の時代。銀行から大きな融資をひいて資産総額を競う風潮が流行りました。「メガ大家、ギガ大家」みたいな、ハードディスク容量みたいな言葉が生まれたもの、確かこの頃でした。

当時は、「一法人一融資スキーム」(物件を買う毎に新規法人を立てて、銀行に負債総額が見えないようにして融資を引く)が半ば黙認されてましたから、現役サラリーマンでも「5法人立てて、5銀行から融資総額10億」みたいな話をしていたものです。

そんな時代、「でかいことは良いことだ」思考に染まった業者や大家仲間から、「鈴木さんの保有物件アパート2棟に区分3戸だから、不動産投資中級者ですね」みたいな、上から目線の言われ方をしたこともあります。

私は資産規模で誰かと競ってるわけじゃないし、そもそも「海外」というフィールドで勝負してる変わり者なので、笑って受け流しましたが、心の中では、「この人は、P/LやB/Sとか、返済比率とかデッドクロスみたいな、不動産投資の中身の話ができるんかいな」と思っていたものです。

当時、一つ驚いたのが、大阪のセミナーで出会った女性の話。年収ン百万円の現役サラリーマンですが、誰かのコンサルを受けて、一法人一融資スキームで資産総額6億を半年で実現したんだそうです…でも聞くと、地方のリスク高そうな中古RCを、平凡な利回り(グロス9%台とか)で買ってるんです。賃貸経営の知識も初心者レベル。

楽しい懇親会の席だったこともあり、それ以上は詳しく聞きませんでしたが、正直言って、あの女性の将来が心配です。もし破綻させちゃったなら、例のコンサルや金融機関は、実に罪深いことをしたと思います。

以上みたように、日本の収益不動産をめぐる融資環境が劇的に変わったのは2015年。当時、「調子に乗って踊りすぎちゃった業者、銀行、にわか投資家」が大勢出て、今はそのツケを払う時期(プチ調整局面)なのだと思います。

なお、投資家としての私の動きですが、2015年以来、日本の物件仕入は原則ストップしています。だって高くて割にあわないですもん。むしろ売り時なので、2016~17年にかけて、数年前に仕入れた国内のいくつかの物件を売り、利確しました。

また、業者としての動きをいうと、2015年以降、国内の収益物件をメルマガでお客様に紹介する頻度は明らかに減りました(だって、買った人が幸せになるとは思えないんだもん)。紹介するのは、「土地値以下の中古戸建・アパート」、「今時珍しく安く出てきた首都圏郊外のアパート」、「東京都心で近隣の新築と比べて坪単価が6割程度の中古マンション」など。

でも、こういう出物を経験者やセミプロに売るのって、初心者にフルローンつけて新築アパマン売るのに比べると、手間もかかるし、あまり商売にならないんですよね~(汗)。

ま、商売は別として、投資家としてハッピーになるための物件仕入れの基本は、「安ければ頑張って買え」、「高ければ休め」、「どうしても買いたいなら別の場所を探せ」だと思います。投資と企業経営の現実のなかで、その理想を貫いていきたいと思います。

最近のコメント